ESG在跨境并购中的融入与实践

可持续发展正逐渐成为评估私营企业和上市公司的关键要素。公司的可持续发展理念将直接影响其估值、增长潜力、公众形象、资本获取能力、员工留存率以及政府和公众关系。

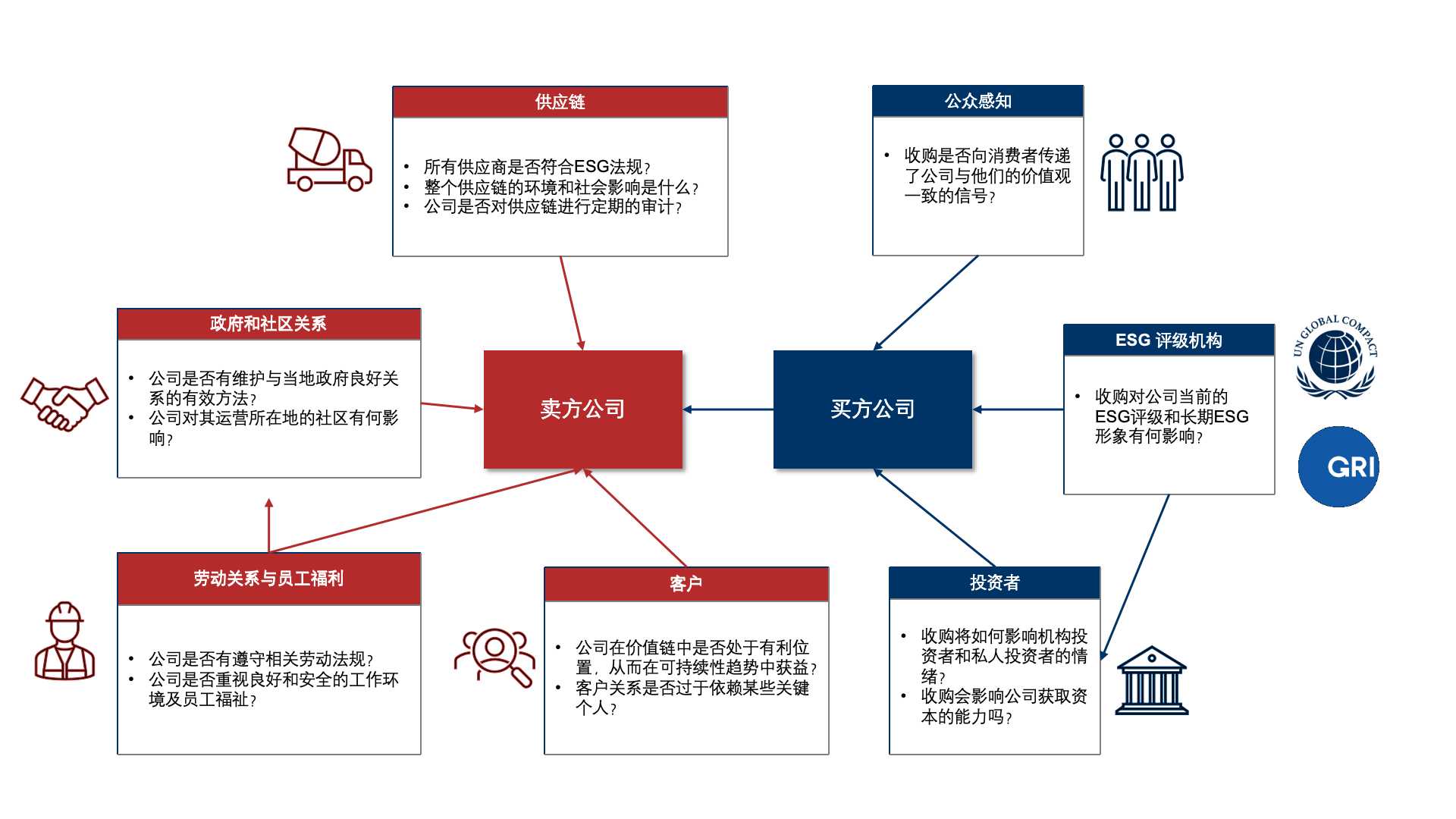

因此,寻求通过并购实现非有机增长的企业,需要对潜在标的公司的可持续发展状况进行全面审查和分析,并确保此次收购符合其长期的可持续发展目标。

通常,可持续发展理念被浓缩在ESG框架及其三个核心维度中。ESG三个字母涵盖了企业可持续发展的不同方面,具体包括以下要素:

- 环境 – 气候变化影响,资源使用,废弃物管理,污染以及合规性。

- 社会 – 劳动实践,安全与隐私,社区关系,健康与安全及人权保障。

- 治理 – 董事会结构,风险管理,高管薪酬,股东权利及法律法规的合规性。

通过基于这三个维度的标准化和定制化评估方法,内外部利益相关者可以估算企业的可持续性表现,从而影响其市场价值和吸引力。

ESG对公司估值的影响

ESG正日益成为私营企业和上市公司估值中的关键考量。ESG尽职调查可以揭示可能导致监管罚款、声誉损害或运营低效的风险,这些因素可能会降低标的公司的估值。相反,出色的ESG表现则能够通过展现可持续性、道德规范和前瞻性的管理理念,提升公司估值。

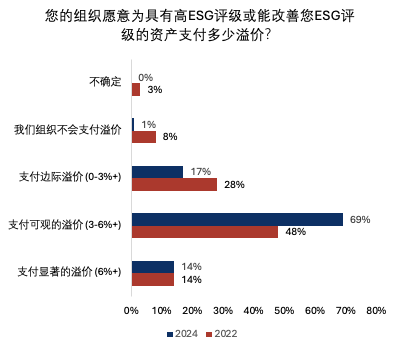

一个优异的可持续发展形象通常意味着公司顺应市场趋势,具备完善的治理结构和较低的风险状况,这也使其因较高的ESG评级而成为更具吸引力的投资标的。以下图表展示了这一趋势:

研究表明,良好的ESG表现与公司估值溢价密切相关。据数据显示,ESG表现较佳的公司年回报率最高可增加至3.8%,在5至10年内可实现20%至45%的复合增长。准确评估标的公司的ESG水平已成为公司合理估值的重要组成部分。

在并购尽职调查过程中,识别出关键的ESG问题不仅有助于影响估值,也能为交易的买方带来潜在收益。双方可能会通过重新谈判达成更具法律效力的条款,确保交易顺利完成。重新谈判的内容可能包括调整购买价格、改变交易结构或设定特定的赔偿条款等。

跨境并购中ESG尽职调查

任何并购流程都涉及多个尽职调查,确保相关利益方全面了解标的公司在财务、商业、法律、ESG等各个方面的健康状况。在这一过程中,收购方可以深入了解拟收购公司的全面情况。

对于从事跨境并购的公司而言,开展ESG尽职调查尤为关键,因为公司可能对当地的商业操作和价值链缺乏足够了解。

北欧企业跨境并购中的ESG趋势与挑战

- 可持续性驱动的并购战略

瑞典、丹麦、芬兰和挪威等北欧国家长期以来因其可持续发展政策和环境保护重视而受到认可。许多北欧企业在环境保护和社会责任方面设立了高标准。在跨境并购过程中,北欧企业倾向于优先选择与其可持续发展目标一致的标的公司。这种做法不仅能够保护并购后的企业形象,还能支持绿色技术和可再生能源业务的增长。

- 环境影响评估

对北欧企业来说,ESG尽职调查中的环境因素至关重要。在跨境并购中,企业会深入评估标的公司对环境的影响,如碳排放、废物管理和能源使用等方面。对于那些碳排放较高、环保法规不合规的标的公司,北欧买方可能会重新评估交易价值、结构或要求对方承担整改责任。另一方面,良好的环保表现能够提升估值,因为它展示了公司对可持续发展的承诺,并与积极的趋势相一致。

- 社会责任与劳动条件

社会责任是另一个关键因素。跨境并购中,北欧买方会特别关注标的公司在员工福利、劳动条件、消费者保护和社区关系方面的表现。如果标的公司存在劳动权益问题或社会责任不达标的情况,可能会影响并购决策,甚至导致交易的取消或重新谈判条款。

总结

通过在并购中优先考虑ESG因素,公司不仅能够降低风险,还能提升其战略价值,彰显其对可持续发展和负责任商业实践的承诺。对于中国北欧跨境并购而言尤为重要的是,两地在可持续性标准方面具有独特性,这需要在整合过程中进行对接。对于那些追求长期增长的公司而言,将ESG因素纳入并购决策,不仅是法律合规的要求,更是战略性优势。

如果您需要了解更多关于中国北欧跨境并购中的ESG战略,Nordic Match诺迈可提供专业的咨询服务,帮助企业在并购决策中融入可持续发展理念,助力企业应对复杂挑战。

关于诺迈

诺迈是一家精品投资及战略咨询机构,总部设立于上海。诺迈专注于中国与北欧间的交易,致力于帮助有抱负的企业和投资者在北欧和中国之间找寻价值创造的机会。

了解更多关于诺迈的信息:www.nordic-match.com